Оценка эффективности бизнес-плана

r2 — значение табулированного коэффициента дисконтирования, при котором f(r2)<О (f(r2)>0)

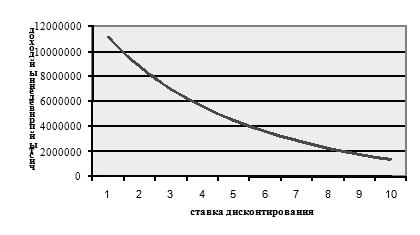

Таблица 34

Расчет ставки дисконтирования

|

Ставка дисконтирования ( r ) |

NPV ( f ( r )) |

|

0,1 |

11 111 395,55 |

|

0,2 |

8 716 343,36 |

|

0,3 |

6 916 926,50 |

|

0,4 |

5 530 322,92 |

|

0,5 |

4 438 517,63 |

|

0,6 |

3 562 710,03 |

|

0,7 |

2 848 727,03 |

|

0,8 |

2 258 368,30 |

|

0,9 |

1 764 088,68 |

|

1 |

1 345 629,63 |

Рис.1. Чистый приведенный доход

Для расчета берем значения r1 = 0,2 r2=0,7

IRR= 0,2+(8716343,36/(8716343,36-2848727,03))* (0,7-0,2) = 0,2+ 0,74=0,94 или 94%.

где Investments - начальные инвестиции;

CFt - чистый денежный поток месяца;

IRR - внутренняя норма рентабельности.

(3903618/(1+0,94)+5657417/(1+0,94)+7835731/(1+0,94)-3000000 = 0

4589154,48-3000000 >0

По сути IRR характеризует ожидаемую доходность проекта. Если IRR превышает цену капитала, используемого для финансирования проекта, это означает, что после расчетов за пользование капиталом появится излишек, который достается предприятию. В проекте IRR превышает цену капитала и следовательно, принятие проекта, в котором IRR больше цены капитала, повышает благосостояние предприятия. Так, если:

IRR > CC. то проект следует принять;

IRR < CC, то проект следует отвергнуть;

IRR = CC, то проект ни прибыльный, ни убыточный.

По расчетам проекта IRR >CC, следовательно, проект следует принять.

Заключительным этапом оценки эффективности проекта является определение Индекса рентабельности (Profitability Index, PI) Индекс рентабельности (PI) рассчитывается по формуле:

![]()

PI= ((3903618/(1+0,2) + 5657417/(1+0,2)+ 7835731/(1+0,2))/3000000=

= 11716344/3000000 = 3,9

Очевидно, что данный проект имеет высокий индекс рентабельности 3,9 так как нормативные данные при РI > 1, то проект следует принять;

РI < 1, то проект следует отвергнуть;

РI = 1, то проект ни прибыльный, ни убыточный.

В отличие от чистого приведенного эффекта индекс рентабельности является относительным показателем. Благодаря этому он очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV, либо при комплектовании портфеля инвестиций с максимальным суммарным значением NPV.

Следовательно, расчет индекса рентабельности так же подтверждает не только экономическую целесообразность проекта, но и существенные экономические выгоды для инвесторов данного предприятия.

Cведем все расчеты в таблицу 3.1

Таблица 3.1

Расчет показателей эффективности

|

Показатель |

Обозначение |

Полученное значение |

|

Период Окупаемости |

PB |

6 мес. |

|

Дисконтированный период окупаемости |

DPB |

9 мес. |

|

Средняя норма рентабельности |

ARR |

1,93 |

|

Чистый приведенный доход |

NPV |

8 761 344 руб. |

|

Внутренняя доходность |

IRR |

94% |

|

Индекс рентабельности |

PI |

3,9 |